درباره مدیریت سرمایه و ریسک در معاملات فارکس، چندین پارامتر مهم در استیتمنت معاملاتی وجود دارد که باید به آنها توجه کنید. در متن زیر تعدادی از مهمترین آنها آورده شده است:

فهرست محتوا

Toggle1. بالانس حساب:

کل مقدار پولی است که در حساب معاملاتی قرار دارد. به بیان دیگر موجودی کل بدون احتساب سود و زیان معاملات باز را بالانس می گویند. بالانس حساب نقطه شروعی برای تعیین میزان ریسک در هر معامله است.

2. اکوئیتی:

اکوئیتی، مقدار موجودی فعلی حساب شما را با در نظر گرفتن سود و زیان معاملات باز نشان میدهد. نظارت دقیق بر اکوئیتی برای اطمینان از داشتن مارجین کافی برای حمایت از موقعیتهای باز شما مهم است.

3. مارجین:

در معاملات اهرم دار مبلغی به نام مارجین توسط کارگزار یا صرافی از میزان بالانس معامله گر قفل می شود که معامله گر بتواند وارد معامله ی اهرم دار شود.

4. اهرم:

اهرم به شما اجازه میدهد که با مبلغ کم، موقعیتهای بزرگتری را کنترل کنید. با این حال، اهرم بالاتر به معنی ریسک بیشتر است به همین دلیل باید در استفاده از اهرم دقت لازم را داشته باشید در غیر اینصورت با خطرات زیادی مواجه خواهید شد. به بیان دیگر، اهرم در معاملات اهرم دار شباهت بسیار زیادی به دریافت وام از طرف کارگزار دارد. با استفاده از اهرم می توان حجم معاملات را چندین برابر کرد. البته در نظر داشته باشید زمانی که از وام استفاده می کنید ملزم به پرداخت سود هستید اما استفاده از اهرم هزینه ای ندارد که این جزء مزایای اهرم می باشد. بطور مثال تصور کنید 100 دلار موجودی دارید و می خواهید از اهرم 1:100 استفاده کنید، بعد از استفاده از اهرم با 100 دلار خود می توانید وارد معامله ای شوید که نیازمند 10000 دلار موجودی می باشد، این فوق العاده است اما در نظر داشته باشید که اگر قیمت خلاف جهت معامله شما پیش برود بدلیل حجم بالاتری که به کمک اهرم انتخاب کردید ضرری که به حساب شما وارد می شود به همان میزان بیشتر خواهد بود که این از معایب اهرم بشمار می آید.

5. نسبت ریسک به ریوارد:

این نسبت سود بالقوه به زیان بالقوه برای یک معامله خاص است. برای مدیریت ریسک و سرمایه بهتر است به دنبال داشتن نسبت ریسک به ریواردی بالاتر از 1 به 1 باشید. این ابزار توسط معاملهگران و سرمایهگذاران برای تعیین اینکه آیا یک معامله یا سرمایهگذاری خاص ارزشمند است یا نه و همینطور برای مدیریت ریسک استفاده می شود. نسبت ریسک به ریوارد با تقسیم سود بالقوه یک معامله یا سرمایهگذاری بر زیان بالقوه محاسبه میشود. به عنوان مثال، اگر یک معاملهگر در نظر داشته باشد که معاملهای با سود بالقوه 1000 دلار و زیان بالقوه 500 دلار انجام دهد، نسبت ریسک به ریوارد برای این معامله 1 به 2 می باشد، بدین معنا که سود بالقوه در این معامله دو برابر زیان بالقوه است. معاملهگران و سرمایهگذاران به طور کلی در تلاش هستند که نسبت ریسک به ریواردشان بزرگتر از یک باشد، یعنی سود بالقوه از یک معامله یا سرمایهگذاری بیشتر از زیان بالقوه باشد. نسبت ریسک به ریوارد بزرگتر از یک بخش مهمی از مدیریت ریسک است و میتواند به معاملهگران و سرمایهگذاران در محدود کردن ضرر و بیشینهکردن سود در طول زمان کمک کند.

6. حد ضرر یا استاپ لاس:

استاپ لاس یک دستور است که معامله گران در جهت کنترل زیان در معاملات خودشان قرار می دهند تا اگر بازار بر خلاف موقعیت به میزان مشخصی حرکت کرد، آن معامله به طور خودکار بسته شود. حد ضرر، ابزار اساسی برای مدیریت ریسک در معاملات فارکس می باشد. اصطلاح Stop-loss یکی از اصطلاحات بازارهای مالی، از جمله بازار بورس و بازار فارکس است که در صورت رسیدن قیمت به یک سطح مشخص، فعال میشود. هدف از دستور stop-loss محدود کردن زیان بالقوه یک معامله یا سرمایهگذاری در صورت حرکت خلاف جهت پیش بینی قیمت دارایی است. برای مثال، اگر یک معاملهگر طلا را با قیمت 1950 دلار خریداری کند و دستور stop-loss را در سطح قیمت 1945 دلار قرار دهد، در صورتی که قیمت طلا به 1945 دلار برسد، دستور stop-loss فعال خواهد شد و معامله ی طلا به صورت خودکار بسته می شود. به این ترتیب، معاملهگر زیان بالقوه ی خود را محدود می کند و در صورت ادامه ی کاهش قیمت او دیگر نگرانی بابت افزایش زیانش نخواهد داشت. دستور stop-loss بهعنوان یک ابزار مدیریت ریسک توسط معاملهگران و سرمایهگذاران برای حفاظت از سرمایه و محدود کردن زیان های بالقوه بهکار میرود. در بازارهای مالی نوسانات زیادی وجود دارد که باعث تغییر بسیار سریع قیمتها می شود، این ابزارها میتوانند به معاملهگران اجازه خروج سریع از موقعیت را در صورت حرکت نامطلوب بازار بدهند.

مهم است به یاد داشته باشید که دستورات stop-loss یک ضمانت برای جلوگیری از خسارت نیستند، زیرا در صورت حرکت سریع بازار، ممکن است با پرش قیمتی یا همان slippage مواجه شوند و نتوانند با دقتی که معامله گر درخواست کرده، معامله را ببندند.

7. گزارش سود و زیان (P&L):

میزان کل سود و زیان شما را نشان می دهد. با بازبینی منظم گزارش P&L، میتوانید مناطقی را که نیاز به بهبود راهبرد معاملاتی یا مدیریت ریسک دارند، شناسایی کنید.

8. نرخ برد یا win rate:

در زمینه معاملات فارکس، “نرخ برد” به درصد معاملات سودآور نسبت به کل تعداد معاملات انجام شده اشاره دارد. این یک معیار است که برای اندازه گیری کارآمدی یک استراتژی یا سیستم معاملاتی استفاده می شود. به عنوان مثال، اگر یک معامله گر 100 معامله انجام دهد که از آنها 60 معامله سودآور باشد، نرخ برد او 60٪ خواهد بود. نرخ برد بالاتر به طور کلی نشان می دهد که یک استراتژی معاملاتی در تولید سود موثر است، البته که سایر معیارها مانند میانگین سود در هر معامله و نسبت ریسک به ریوارد نیز باید در نظر گرفته شود تا تصویر کاملتری از عملکرد یک معامله گر بدست آورید. در کل، مدیریت ریسک و سرمایه در معاملات فارکس، نیاز به توجه دقیق به این پارامترهای مهم دارد. مهم است که به طور منظم معاملات خود را پایش کرده و در صورت لزوم راهبرد یا استراتژی معاملاتی خود را مجددا تنظیم کنید.

9. بازده تجمعی:

بازده تجمعی یا بازده مطلق، مجموع مقدار پولی است که یک سرمایهگذاری مستقل در طول زمان به دست آورده یا از دست داده است. این بازده به صورت درصدی بیان میشود و با فرمول زیر مشخص میشود. ارزش اولیه سرمایه گذاری/ ( ارزش نهایی سرمایه گذاری – ارزش اولیه سرمایه گذاری ) = بازده تجمعی مثال: فرض کنید شما با سرمایه اولیه 10000 دلار در یک شرکت سرمایهگذاری کردهاید. پس از سه سال، سرمایه شما به 18000 دلار رسیده است. بازده تجمعی سرمایهگذاری شما 80% است. بازده تجمعی = (18000 – 10000) / 10000 * 100 بنابراین بازده تجمعی = 80%

10. بازده سالانه:

بازده سالانه، میانگین هندسی مقدار پولی است که یک سرمایهگذاری در هر سال در طول یک دوره زمانی به دست میآورد. این نشان میدهد که استراتژی در طول زمانی که بازده سالیانه ترکیب شده باشد چه میزان سود خواهد داشت. بازده سالانه با استفاده از فرمول زیر محاسبه میشود.

Annualised return = ( 1 + cumulative returns ^ 365 / number of days ) -1

مثال: در نظر بگیرید بازده تجمعی سرمایهگذاری شما برای 4 سال 70% است. تعداد روزها 4 * 365 میباشد. بازده سالانه به شرح زیر محاسبه میشود:

Annualised returns = (1 + 0.70)^ (365 / 365*4) – 1 ie. Annualised returns = 14.18%

11. بازده نوسان سالانه

نوسان، معیاری برای اندازه گیری ریسک میباشد. این معیار به عنوان انحراف معیار بازده سرمایهگذاری تعریف میشود.

12. بتا (beta)

در معاملات فارکس، پارامتر بتا ( Beta ) معمولا به عنوان یک ابزار مرتبط با ریسک استفاده می شود به بیان دیگر مفهوم بتا و ریسک با یکدیگر مرتبط هستند. بتا را در استیتمنت معاملاتی یک معامله گر می توانید مشاهده کنید. این پارامتر نشان دهنده ی حساسیت یک جفت ارز نسبت به حرکت های بازار می باشد. بتا به میزان تغییرات نرخ یک جفت ارز نسبت به یک شاخص مرجع، مانند شاخص دلار آمریکا اشاره دارد. فرمول بتا به شکل زیر می باشد: بتا = کواریانس بازده نرخ جفت ارز مورد نظر \ واریانس بازده شاخص مرجع بتای بیشتر از ۱ نشان می دهد که یک جفت ارز در مقایسه با حرکت شاخص مرجع، حساس تر است، یعنی بیشتر از شاخص مرجع حرکت می کند. بطور مثال، اگر بتای یک جفت ارز ۱.۵ باشد و شاخص مرجع نیز ۱۰٪ حرکت کند، انتظار می رود جفت ارز مورد نظر ۱۵٪ حرکت کند. بتای کمتر از ۱ نشان می دهد جفت ارز مورد نظر نسبت به حرکت های شاخص مرجع حساسیت های کمتری دارد. بطور مثال اگر بتای جفت ارز مورد نظر ۰.۵ باشد و شاخص مرجع نیز ۱۰٪ حرکت کند، انتظار می رود جفت ارز مورد نظر ۵٪ حرکت کند. بتا می تواند به معامله گران کمک کند تا ریسک های مربوط به معاملاتشان را در بازار فارکس بسنجند تا بتوانند استراتژی مناسبی در مقابل تغییرات قیمت اتخاذ کنند.

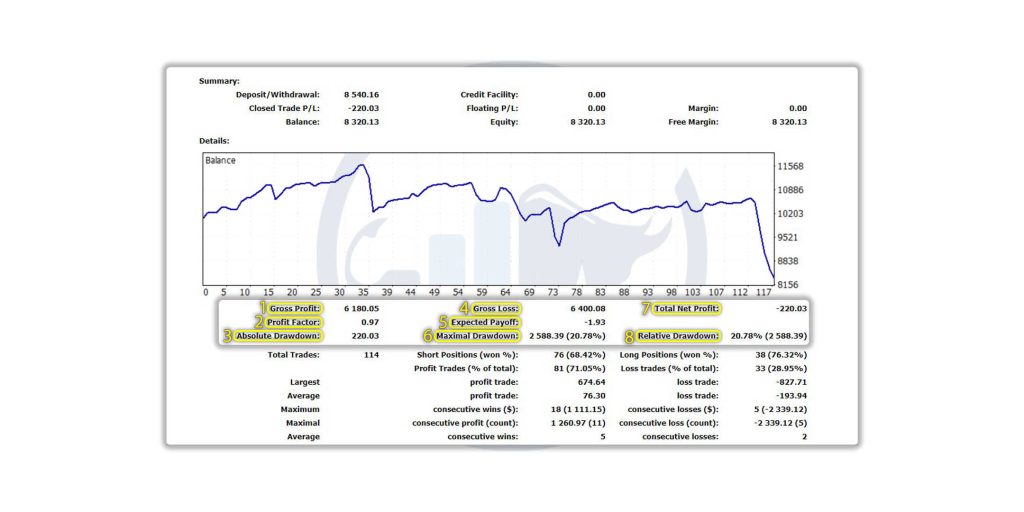

13. ماکزیمم دراوداون یا حداکثر ضرر (Maximum drawdown)

مفهوم ماکزیمم دراوداون، بیشترین ضرر را که یک پرتفوی در یک بازه زمانی مشخص از قله تا دامنه تجربه کرده است، اندازهگیری میکند. ماکزیمم دراوداون = قیمت در دامنه – قیمت در قله / قیمت در قله مثال: فرض کنید شما 10،000 دلار در یک پرتفوی سرمایهگذاری کردهاید. در سال اول، ارزش پرتفوی به 12،000 دلار افزایش مییابد و سپس به 7،000 دلار کاهش مییابد. در پایان سال دوم، سرمایهگذاری به 8،000 دلار می رسد. ماکزیمم دراوداون پرتفوی در این حالت برابر است با: ماکزیمم دراوداون = (7000 – 12000) / 12000 یعنی ماکزیمم دراوداون = 41.6%-

بدون دیدگاه